リースバックを利用できないケースがある?物件例と対策を紹介

住み慣れた家を手放さずに資金調達する方法として注目されるリースバック。しかし、思わぬ理由で利用できないケースがあることをご存知でしょうか?オーバーローン状態や賃貸保証会社の審査基準など、様々な要因がリースバック利用の障壁となる可能性があります。

本記事では、リースバックが利用できない主な理由と、その対策について詳しく解説します。また、代替案や注意点も紹介しているので、老後の資金調達と住環境維持の両立を考えている方には必見の内容です。

リースバックが利用できない主な理由

リースバックは全ての物件で利用できるわけではありません。特定の条件下では、このサービスを利用できない場合があります。

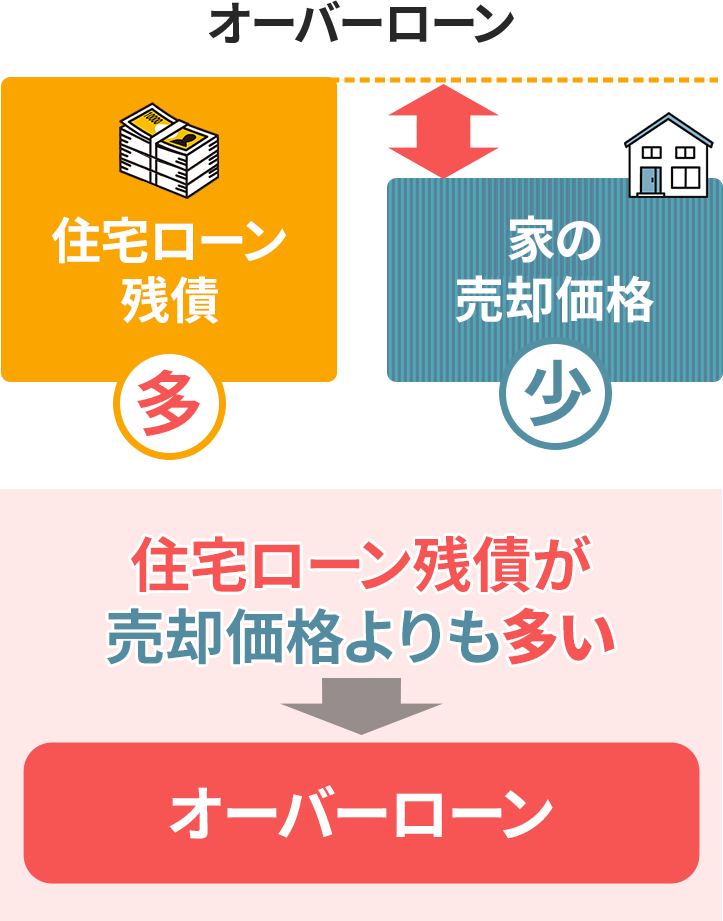

オーバーローン状態の物件

オーバーローン状態の物件では、リースバックを利用することが困難です。これは、住宅ローンの残債が物件の売却価格を上回っている状態を指します。

例えば、物件の市場価値が2,000万円であるのに対し、住宅ローンの残債が2,500万円ある場合、オーバーローン状態となります。この状況下では、売却代金だけでは住宅ローンを完済できません。

リースバック会社は通常、物件の売却代金で既存の住宅ローンを全額返済できることを条件としています。オーバーローン状態では、この条件を満たすことができないため、リースバックの利用が難しくなります。

この問題に対処するには、以下のような方法が考えられます

- 不足分を自己資金で補填する

- 債権者と交渉し、ショートセール(債権者が残債を超えた売却を承認する)を検討する

- 他の資産を活用して、ローンの一部を繰り上げ返済する

ただし、これらの対策にも限界があるため、早い段階でリースバック会社に相談し、可能性を探ることが重要です。場合によっては、柔軟な条件を提示してくれる会社もあるかもしれません。

賃貸保証会社の審査基準を満たさない場合

リースバック後は、元所有者が賃借人となるため、賃貸保証会社の審査が必要になります。この審査に通過できないと、リースバックの利用は困難になります。

賃貸保証会社は、主に以下の点を重視して審査を行います

- 安定した収入があるか

- 過去の金融取引における信用情報

- 年齢や健康状態

特に、過去に住宅ローンの返済が滞った経験がある場合、審査に悪影響を及ぼす可能性が高くなります。また、年金生活者の場合、収入の安定性や将来的な支払い能力に疑問が持たれることもあります。

この問題に対処するためには、以下のような方法が考えられます

- 複数の賃貸保証会社に相談し、条件の良い会社を探す

- 家賃の前払いや保証金の増額を提案する

- 連帯保証人を立てる

また、リースバック会社によっては、独自の審査基準を設けている場合もあるため、直接交渉することで柔軟な対応を引き出せる可能性もあります。早めに相談し、対策を講じることが重要です。

共有者の同意が得られないケース

物件に共有者がいる場合、全ての共有者の同意がなければリースバックを利用することはできません。これは、不動産の権利関係に関わる重要な問題です。

例えば、親から相続した物件を兄弟で共有している場合、リースバックを希望する一方の共有者だけでは契約を進めることができません。全ての共有者が売却とその後の賃貸契約に合意する必要があります。

この問題に対処するためには、以下のようなアプローチが考えられます

- 共有者とのコミュニケーションを密にし、リースバックのメリットを丁寧に説明する

- 財産分与や相続などの方法で、物件の単独所有権を得る可能性を探る

- 共有者全員が納得できる代替案(例:通常の売却や賃貸)を検討する

共有者との合意形成は時間がかかることもあるため、早めに話し合いを始めることが重要です。また、必要に応じて不動産専門家や弁護士のアドバイスを受けることも検討しましょう。

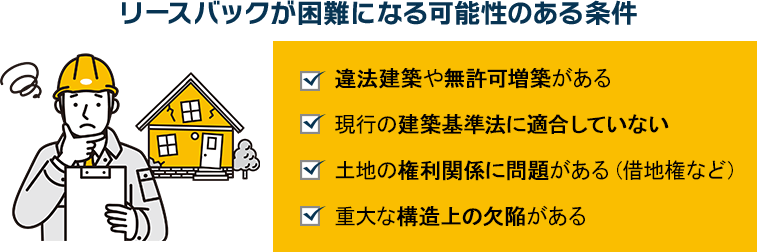

重大な物件欠陥や法的問題がある物件

物件に重大な欠陥や法的問題がある場合、リースバックの対象外となることがあります。これは、物件の価値や将来的な売却可能性に大きく影響するためです。

以下のような問題がある物件は、リースバックが困難になる可能性が高くなります

- 違法建築や無許可増築がある

- 現行の建築基準法に適合していない

- 土地の権利関係に問題がある(借地権など)

- 重大な構造上の欠陥がある

これらの問題は、リースバック会社にとってリスクが高すぎると判断される可能性があります。特に、将来的な転売を考えた場合、これらの問題は大きな障害となります。

この問題に対処するためには、以下のような方法が考えられます

- 可能な範囲で物件の問題を解決する(例:違法建築の是正、構造補強など)

- 問題の程度や影響を詳細に調査し、リースバック会社と交渉する

- 問題を開示した上で、条件面で譲歩する可能性を探る

ただし、これらの対策には多額の費用や時間がかかる場合があります。リースバック以外の選択肢(通常の売却や賃貸)も並行して検討することが賢明です。

リースバック業者の対象外となる地域や物件タイプ

リースバック会社によっては、特定の地域や物件タイプを対象外としている場合があります。これは、各会社の事業戦略やリスク管理方針によるものです。

以下のような条件で、リースバックの対象外となる可能性があります

- 過疎地域や将来的な人口減少が予想される地域

- 特殊な構造や用途の建物(古民家、工場跡地の転用物件など)

- リゾート物件や別荘

- 築年数が非常に古い物件

これらの条件は、物件の将来的な価値や流動性に影響するため、リースバック会社が慎重になるポイントです。特に、再販時の難しさを考慮して判断されることが多くなっています。

この問題に対処するためには、以下のような方法が考えられます

- 複数のリースバック会社に相談し、対象となる会社を探す

- 物件の魅力や将来性をアピールし、個別交渉を試みる

- 条件面(売却価格や賃料など)で譲歩する可能性を探る

ただし、これらの対策にも限界があるため、リースバック以外の選択肢も並行して検討することが重要です。地域の不動産事情に詳しい専門家に相談し、最適な方法を見つけることをお勧めします。

リースバックを諦める前に検討すべき対策

リースバックが利用できないと思われる状況でも、まだ希望はあります。様々な選択肢や交渉の余地が存在する可能性があります。

複数のリースバック業者に相談する

リースバック市場には多くの業者が存在し、各社で条件や対応可能な物件が異なります。一社で断られても、他社では可能性があるかもしれません。

まずは、信頼できる複数のリースバック業者をリストアップしましょう。不動産業界団体や口コミサイトなどを参考に、実績のある会社を選びます。

各業者に物件情報を提供し、査定を依頼します。この際、自身の状況や希望条件を詳しく伝えることが重要です。例えば、「現在の住宅ローン残高」「希望する賃貸期間」「希望家賃」などを明確にしておきましょう。

査定結果を比較する際は、単に購入価格だけでなく、以下の点にも注目します:

- 賃貸契約の条件(期間、家賃、更新の可能性)

- 物件の維持管理責任の所在

- 将来的な買い戻しオプションの有無

- 契約解除の条件

各社の提案を慎重に検討し、自身のニーズに最も合致する業者を選びます。ただし、条件が良すぎる場合は要注意です。市場価値の90%以上での買取りを提示するなど、非現実的な条件には詐欺の可能性があります。

また、業者との交渉の余地も忘れずに。例えば、「家賃を下げる代わりに契約期間を延長する」といった提案ができるかもしれません。粘り強く交渉することで、より良い条件を引き出せる可能性があります。

共有者との話し合いと合意形成

共有物件の場合、全共有者の同意がリースバック実施の鍵となります。反対する共有者がいる場合、丁寧な説明と話し合いが必要です。

まず、リースバックのメリットを共有者に説明しましょう。例えば

- 現金化による資金調達が可能になること

- 住み慣れた家に住み続けられること

- 将来的な不動産価値上昇のリスクを回避できること

次に、リースバックによって得られる資金の使途を明確にします。例えば、「老後の生活資金確保」「子どもの教育費用捻出」「事業資金の調達」など、具体的な目的を示すことで理解を得やすくなります。

また、共有者にとってのメリットも提示しましょう。例えば

- 将来的な相続税対策になる可能性

- 資産管理の負担軽減

- 定期的な賃料収入の確保(共有者が所有権の一部を保持する場合)

話し合いの際は、感情的にならず、データや専門家の意見を交えて冷静に議論することが大切です。必要に応じて、弁護士や税理士などの専門家を交えた話し合いの場を設けるのも有効です。

合意形成が難しい場合は、代替案も検討しましょう。例えば、「リースバックではなく通常の売却を行い、その売却益の一部を共有者に分配する」といった提案も可能かもしれません。柔軟な姿勢で話し合いを進めることが、最適な解決策を見出すカギとなります。

オーバーローン物件の代替策

住宅ローン残高が物件価値を上回るオーバーローン状態では、通常のリースバックは困難です。しかし、いくつかの代替策が考えられます。

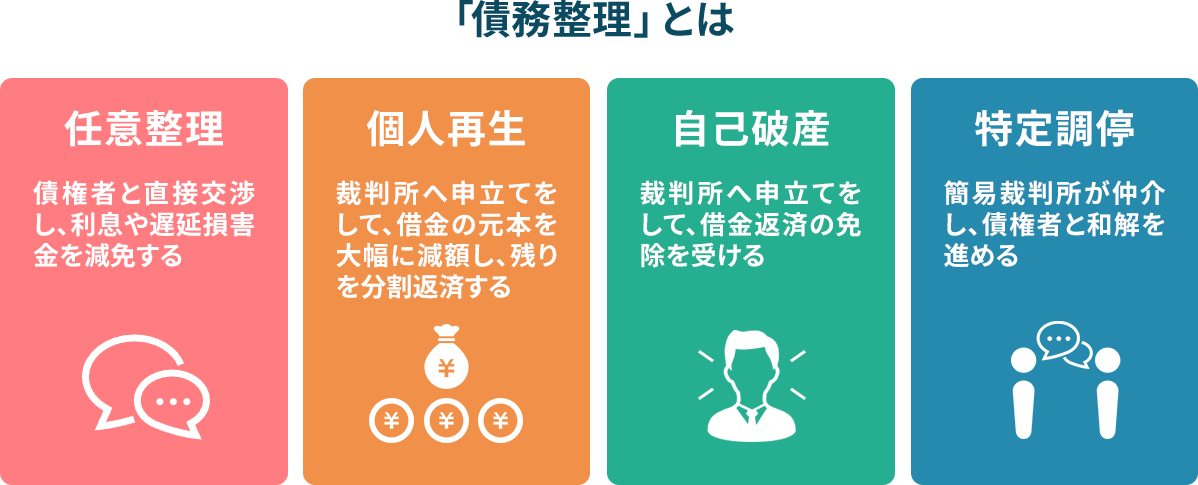

まず検討すべきは債務整理です。債務整理とは、借金の返済負担を軽減し、生活を立て直すための法的手続きの総称です。主に以下の4つの方法があり、状況に応じて適切な手段を選びます。

任意整理と個人再生は、借金を減額して見直した返済計画で返済していくのに対し、自己破産は一定の条件のもとで借金返済の免除を受ける手続きになります。

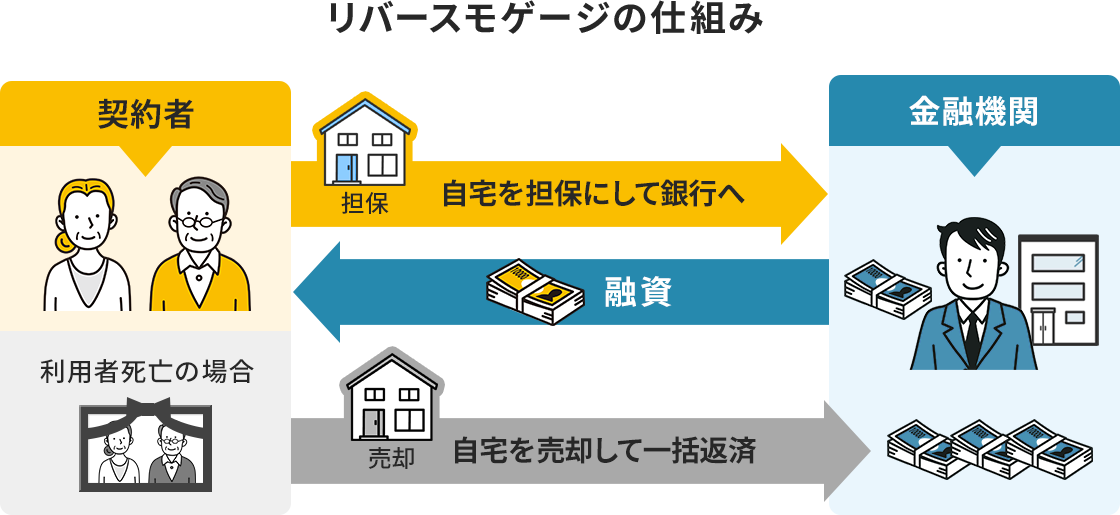

さらに、リバースモーゲージの利用も一案です。これは、自宅を担保に老後の生活資金を借り入れる制度で、返済は売却時まで繰り延べされます。ただし、年齢や物件条件などの制約があるため、詳細は金融機関に確認が必要です。

いずれの方法も、法的・財務的なリスクを伴うため、専門家(弁護士、ファイナンシャルプランナーなど)のアドバイスを受けながら慎重に判断することが重要です。また、将来の住居確保の計画も併せて立てる必要があります。

柔軟な家賃設定を提供する業者の選択

リースバック後の家賃支払いが大きな懸念点となる場合があります。この問題に対応するには、柔軟な家賃設定を提供する業者を選ぶことが重要です。

まず、家賃の決定方法について各業者に確認しましょう。一般的には以下のような方法があります

- 固定家賃:契約期間中、一定の家賃を支払う

- 段階的家賃:年々少しずつ家賃が上昇する

- 市場連動型家賃:地域の賃貸市場の動向に応じて変動する

自身の将来の収入見込みや生活プランに合わせて、最適な家賃設定方法を選びましょう。例えば、退職後の収入減少を見込んでいる場合は、段階的に家賃が下がる設定を交渉できるかもしれません。

次に、家賃の支払い方法の柔軟性も確認します。例えば:

- 前払い割引:数ヶ月分をまとめて前払いすることで割引が受けられる

- 支払日の選択:年金支給日に合わせた支払日設定が可能

- 分割払い:月2回など、小分けにした支払いが可能

また、家賃滞納時の対応についても事前に確認しておくことが重要です。一時的な収入減少や予期せぬ出費があった場合の猶予期間や代替案(例:家賃の一部を後払いにするなど)について、業者の方針を把握しておきましょう。

交渉の際は、自身の財務状況や将来計画を具体的に説明し、それに基づいた提案をすることが効果的です。例えば、「退職後は年金収入のみとなるため、家賃を現在の市場相場より20%程度抑えてほしい」といった具体的な要望を伝えましょう。

最後に、契約書の内容を十分に確認することが極めて重要です。特に、家賃改定の条件や契約更新時の取り決めについては、慎重にチェックしましょう。不明点があれば、遠慮なく業者に質問し、必要に応じて専門家(弁護士など)のアドバイスを受けることをおすすめします。

リースバックの代替案

リースバックが利用できない物件に直面した場合、代替案を検討する必要があります。以下では、リースバックの代替となる選択肢を詳しく解説していきます。

通常の不動産売却と新規賃貸

リースバックが利用できない場合、通常の不動産売却と新規賃貸を組み合わせる方法があります。この方法では、現在の住居を市場価格で売却し、その資金を活用しながら、別の物件を賃借します。

この選択肢のメリットは、物件売却によって得られる資金を自由に使えることです。例えば、老後の生活資金や子どもの教育費用に充てることができます。また、住宅ローンの返済が完了するため、毎月の支出が減少する可能性もあります。

一方で、デメリットとしては、慣れ親しんだ環境から離れなければならないことが挙げられます。長年住み慣れた地域や近所付き合いを失うことは、特に高齢者にとっては大きな負担となる可能性があります。

新しい賃貸物件を探す際は、以下の点に注意しましょう。

- バリアフリー設計など、将来の生活スタイルに適した物件を選ぶ

- 医療機関や商業施設へのアクセスが良好な立地を検討する

- 家賃の長期的な支払い能力を考慮する

- 保証人や連帯保証人の確保について事前に準備する

不動産売却と新規賃貸を検討する際は、不動産仲介業者や金融アドバイザーに相談することをおすすめします。専門家のアドバイスを受けることで、より適切な判断を下すことができるでしょう。

リバースモーゲージの検討

リースバックが利用できない物件所有者にとって、リバースモーゲージは魅力的な選択肢となる可能性があります。リバースモーゲージは、自宅を担保に老後の生活資金を借り入れる金融商品です。

リバースモーゲージの主なメリットは以下の通りです。

- 自宅に住み続けながら、資金を調達できる

- 返済は借入者の死亡時や転居時まで猶予される

- 借入金は非課税所得として扱われる

ただし、リバースモーゲージにはデメリットもあります。例えば、借入可能額が物件評価額の50%程度に制限されることや、金利が通常の住宅ローンより高めに設定されることなどが挙げられます。

リバースモーゲージを検討する際は、以下の点に注意が必要です

- 契約条件や金利などを複数の金融機関で比較検討する

- 将来の相続問題について家族と事前に話し合う

- 物件の資産価値が下落するリスクを考慮する

- 契約期間中の修繕費や固定資産税の支払い能力を確認する

リバースモーゲージは複雑な金融商品であるため、専門家のアドバイスを受けることが重要です。金融機関の担当者や独立系のファイナンシャルプランナーに相談し、自身の財務状況に適しているか慎重に判断しましょう。

住宅ローンの借り換え

リースバックが利用できない場合、住宅ローンの借り換えを検討することも有効な選択肢です。借り換えにより、毎月の返済額を軽減したり、返済期間を延長したりすることで、現在の住まいに住み続けることができます。

住宅ローンの借り換えには、以下のようなメリットがあります:

- 金利の低下により、毎月の返済額を減らせる可能性がある

- 返済期間の延長で、月々の負担を軽減できる

- 固定金利から変動金利への切り替えで、当面の返済額を抑えられる

- ボーナス返済の見直しにより、毎月の返済額を平準化できる

ただし、借り換えにはデメリットもあります。例えば、手数料や諸費用がかかることや、返済期間が延びることで総支払額が増加する可能性があることなどです。

住宅ローンの借り換えを検討する際は、以下の点に注意しましょう:

- 現在の金利動向と将来の予測を確認する

- 複数の金融機関で条件を比較する

- 借り換えにかかる諸費用を計算し、メリットと比較検討する

- 返済期間延長による総支払額の増加を考慮する

- 年齢による借り換え制限がないか確認する

住宅ローンの借り換えは、個人の財務状況や将来の計画によって適切かどうかが変わります。金融機関の担当者やファイナンシャルプランナーに相談し、自身の状況に最適な選択をしましょう。

一部売却や増改築による資金調達

リースバックが利用できない物件所有者にとって、一部売却や増改築による資金調達も検討に値する選択肢です。これらの方法を活用することで、現在の住まいに住み続けながら必要な資金を確保することができます。

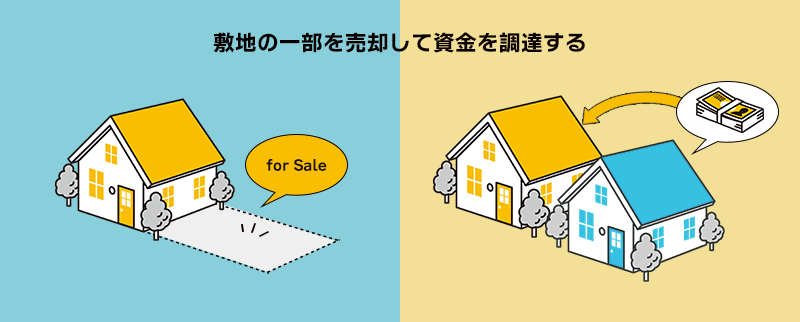

一部売却の具体的な方法としては、以下のようなものがあります:

- 敷地の一部を売却し、資金を調達する

- 建物の一部(例:1階部分)を売却し、残りの部分に住み続ける

- 区分所有建物の場合、所有する一部の区画を売却する

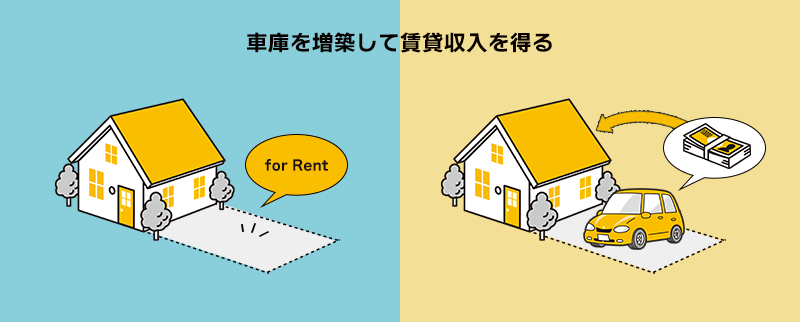

一方、増改築による資金調達では、以下のような方法が考えられます:

- 既存の建物に賃貸用の部屋を増築し、賃料収入を得る

- 建物の一部をシェアハウスに改築し、入居者から家賃を得る

- 車庫を改築して賃貸物件にする

これらの方法を選択する際は、以下の点に注意が必要です:

- 法律や条例に基づいた適切な手続きを踏むこと

- 建築や不動産の専門家に相談し、実現可能性を確認すること

- 工事費用や維持管理費用を考慮に入れること

- 税金や保険の変更について確認すること

- プライバシーの確保や生活環境の変化に対応できるか検討すること

一部売却や増改築による資金調達は、リースバックが利用できない場合の有効な代替案となり得ます。ただし、これらの方法は個人の生活スタイルや property (不動産)の状況によって適否が分かれるため、慎重に検討することが重要です。

リースバック利用時の注意点

リースバックは魅力的な選択肢ですが、慎重な検討が必要です。以下では、リースバック利用時の重要な注意点を詳しく解説します。

家族や相続人との事前相談

リースバックを検討する際、家族や将来の相続人との事前相談は非常に重要です。この決断は、単に現在の住まいの問題だけでなく、将来の資産配分にも大きな影響を与えるからです。

特に、40代から60代前半の方々にとって、リースバックは老後の資金調達と住環境維持の両立を可能にする選択肢です。しかし、家族の理解と同意なしに進めると、後々トラブルの種になる可能性があります。

まずは、リースバックを検討する理由や、それによってどのような利点があるかを家族に説明しましょう。例えば、以下のような点を共有するとよいでしょう。

- 現在の住環境を維持しながら、資金を調達できる

- 住宅ローンの負担から解放される

- 将来の介護費用や生活資金を確保できる

また、リースバックによって生じる可能性のあるデメリットや懸念事項についても率直に話し合うことが大切です。例えば

- 将来的な資産価値の変動リスク

- 家賃支払いが必要になること

- 相続財産としての不動産の扱いが変わること

家族との話し合いを通じて、リースバックの決断に対する共通理解を築くことができます。また、この過程で新たな視点や代替案が浮かぶかもしれません。

契約内容の詳細確認

リースバック契約は複雑で、見落としがちな重要な詳細が含まれています。契約内容を細かく確認することで、将来のトラブルを回避できます。

特に注意が必要なのは、物件の維持管理責任や修繕費用の負担についてです。通常の賃貸契約と異なり、リースバックでは元所有者が継続して居住するため、これらの責任分担が不明確になりやすいのです。

契約内容の確認ポイントとして、以下の項目が挙げられます

- 家賃の設定方法と将来的な変動の可能性

- 契約期間と更新条件

- 物件の維持管理責任の所在

- 大規模修繕や設備更新の費用負担

- 中途解約時の条件と違約金

また、リースバックできない物件の条件についても事前に確認が必要です。例えば、建築基準法に適合していない物件や、重大な欠陥がある物件はリースバックの対象外となる可能性が高いです。

契約内容の確認は専門的な知識が必要なため、不動産や法律の専門家に相談することをおすすめします。彼らの助言を得ることで、契約の隠れたリスクを発見し、より有利な条件交渉が可能になるかもしれません。

適切な賃貸契約の選択

リースバック後の賃貸契約は、その後の生活に大きな影響を与えます。適切な契約タイプを選択することで、長期的な住居の安定を確保できます。

賃貸契約には主に「普通借家契約」と「定期借家契約」の2種類があります。リースバックの場合、長期的な居住を前提とするため、通常は普通借家契約が選択されます。

普通借家契約のメリットは以下の通りです:

- 契約更新の権利が法的に保護される

- 家主側からの解約が制限される

- 長期的な居住の安定性が高い

一方、定期借家契約は契約期間が明確に定められ、期間満了時に確実に終了します。この契約タイプは、将来的な状況変化に柔軟に対応したい場合に選択されることがあります。

契約選択の際は、以下の点を考慮することが重要です

- 将来の居住期間の見通し

- 家賃の改定ルール

- 修繕や改装の可能性

- 同居人の追加や変更の可能性

また、リースバックできない物件の条件に該当しないか、再度確認することも大切です。例えば、建物の耐震性能が不足している場合や、違法建築部分がある場合は、リースバック後の賃貸契約に影響を与える可能性があります。

将来の再購入オプションの検討

リースバック契約を結ぶ際、将来の再購入オプションについても検討する必要があります。このオプションは、将来的な経済状況の変化に対応できる柔軟性を提供します。

再購入オプションとは、一定期間後に元の所有者が物件を買い戻す権利のことです。このオプションを契約に盛り込むことで、将来的な資産管理の選択肢が広がります。

再購入オプションを検討する際のポイントは以下の通りです:

- 再購入可能な期間

- 再購入価格の設定方法

- オプション行使の条件

- オプション保持に伴う追加コスト

ただし、再購入オプションがあることで、初期のリースバック契約時の売却価格が低くなる可能性があることに注意が必要です。また、リースバックできない物件の条件に該当する場合、再購入オプションの設定自体が難しくなることもあります。

将来の経済状況や家族構成の変化を予測することは困難ですが、再購入オプションを持つことで、そのような変化に対応する余地を残すことができます。特に40代から60代前半の方々にとって、再購入オプションは老後の資金計画に柔軟性を持たせる有効な手段となるでしょう。

まとめ

リースバックは住み慣れた家に住み続けながら資金調達できる魅力的な選択肢ですが、全ての物件で利用できるわけではありません。オーバーローン状態、賃貸保証会社の審査基準、共有者の同意、物件の重大な欠陥、業者の対象外条件など、様々な理由でリースバックが利用できない場合があります。

しかし、諦める前に複数の業者に相談したり、共有者と話し合ったり、柔軟な家賃設定を提案するなど、対策を検討する価値があります。また、通常の不動産売却と新規賃貸、リバースモーゲージ、住宅ローンの借り換えなど、代替案も視野に入れることで、最適な選択肢を見つけられる可能性があります。慎重な検討と専門家のアドバイスを得ながら、自身の状況に合った解決策を見出すことが重要です。