リースバックとリバースモーゲージはどっちがいい?何が違うの?

住み慣れた家に住み続けたいけど、老後の資金が心配…。そんなあなたにぴったりな選択肢があります。リバースモーゲージとリースバック、この2つの方法を知っていますか?

この記事では、自宅を活用して資金を調達する2つの方法、リバースモーゲージとリースバックの違いを詳しく解説します。それぞれの仕組みや特徴、メリット・デメリットを比較しながら、あなたに最適な選択肢を見つけるヒントをお伝えします。

リバースモーゲージとリースバックの基本

老後の資金調達と現在の住環境維持を両立させる方法として、リバースモーゲージとリースバックが注目されています。これらの選択肢は、持ち家を活用しながら生活資金を確保したい方々にとって魅力的な解決策となり得ます。

リバースモーゲージとは何か

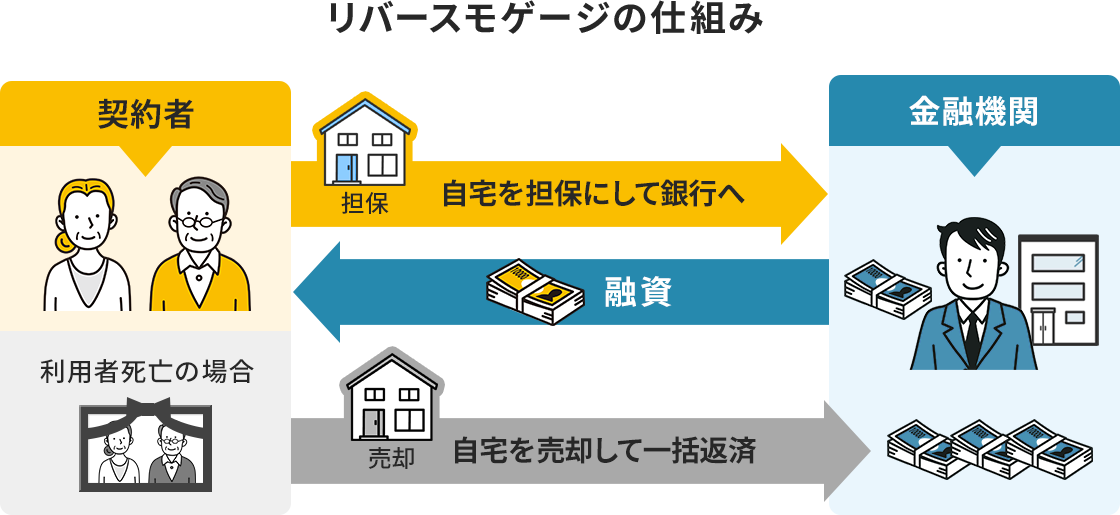

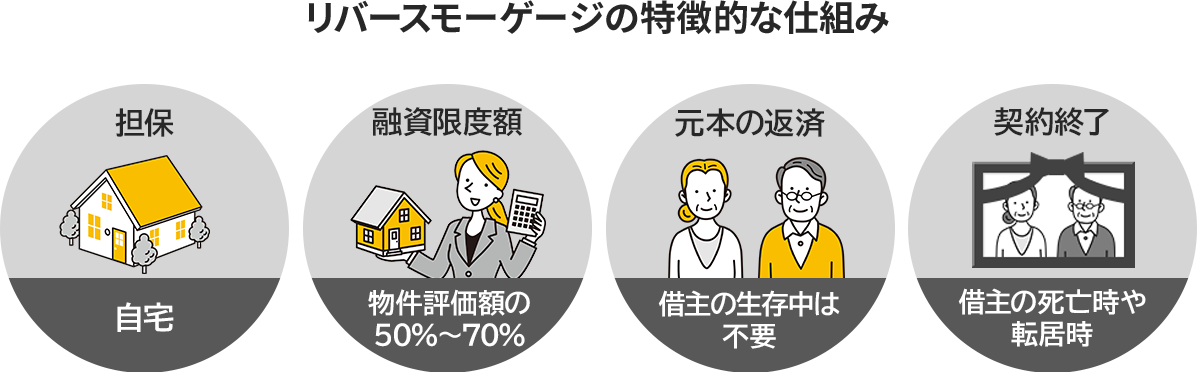

リバースモーゲージは、自宅を担保にして資金を借り入れる金融商品です。通常の住宅ローンとは逆の仕組みで、借り手は生存中に元本の返済を行う必要がありません。

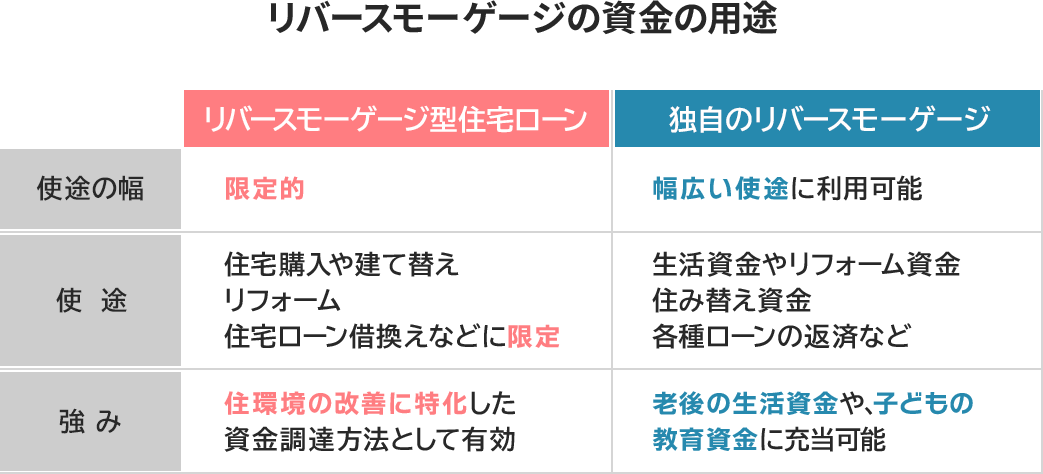

この商品には主に2種類あります。1つは独自のリバースモーゲージで、生活資金やリフォーム資金、住み替え資金、各種ローンの返済など幅広い用途に利用可能です。もう1つはリバースモーゲージ型住宅ローンで、住宅購入や建て替え、リフォーム、住宅ローン借り換えなどに限定されています。

リバースモーゲージの大きな特徴は、借り手の生存中は利息の支払いのみで済むことです。元本の返済は借り手の他界時に、担保物件を売却して行われます。ただし、契約内容によっては一部返済が必要な場合もあるため、詳細は金融機関に確認することが重要です。

このサービスのメリットには、自己資金を使わずに住環境を改善できることや、年齢が高い人でも利用可能な点があります。また、ノンリコース型を選択すれば、遺族の負担なく返済が完了します。一方で、持ち家の維持費がかかり続けることや、金利上昇のリスクがあることはデメリットとして挙げられます。

リースバックとは何か

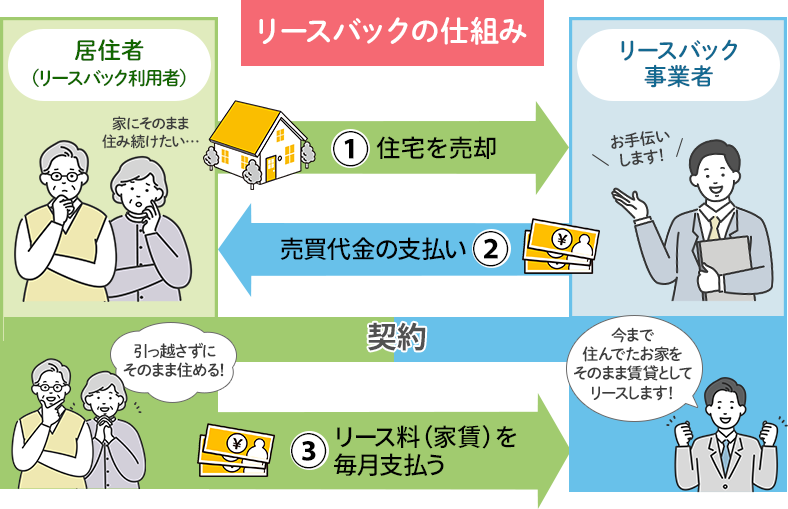

リースバックを利用すると、売却資金を得られるだけでなく、固定資産税や修繕費用などの負担も軽減されます。ただし、自宅を売却した後は家賃を支払う必要があるため、長期的な家計への影響を考慮する必要があります。

このサービスの大きなメリットは、売却資金を自由に使える点です。リフォームや旅行、子どもの教育資金など、用途に制限がありません。また、固定資産税などの維持費が不要になり、若年層から高齢者まで幅広い年齢層が利用できます。

一方で、継続的な家賃支払いが家計の負担になる可能性があることや、売却価格が市場相場より低くなる傾向があることはデメリットとして認識しておく必要があります。リースバックは、まとまった資金を自由に使いたい人や、手元の金融資産に不安がある人に適しています。

両者の共通点と相違点

リバースモーゲージとリースバックは、どちらも自宅を活用して資金を調達する方法ですが、その仕組みや特徴には大きな違いがあります。両者の比較を通じて、それぞれの特性をより深く理解しましょう。

共通点としては、「持ち家はあるが、キャッシュが足りない」という状況の人向けのサービスであることが挙げられます。両者とも、現在の住環境を大きく変えることなく、まとまった資金を得られる点で魅力的です。

一方、最も大きな相違点は資金調達の方法です。リバースモーゲージは自宅を担保に借り入れを行うのに対し、リースバックは自宅を売却して資金を得ます。この違いは、所有権の有無や将来の費用負担にも影響します。

| リバースモーゲージ | リースバック | |

|---|---|---|

| 資金調達方法 | 自宅を担保に借り入れ | 自宅の売却 |

| 自宅の所有権 | 自分のまま | 所有権を手放し借家に |

| 主なメリット | 生前中は元本返済不要、資金使途の自由度が高い | 固定資産税等不要、年齢制限なし |

| 主なデメリット | 維持費がかかる、資金使途が限定的、利払いが発生 | 家賃支払いが続く、売却価格が相場より低い傾向 |

リバースモーゲージは、住環境を改善したい人や自宅のリフォーム・建て替えを希望する人に適しています。一方、リースバックは、まとまった資金を自由に使いたい人や手元の金融資産に不安がある人に向いています。

最終的な選択は、個人の財政状況、将来の生活プラン、リスク許容度などを総合的に考慮して行う必要があります。専門家のアドバイスを受けながら、自分に最適な方法を見つけることが重要です。

リバースモーゲージの詳細

リバースモーゲージは、自宅を担保に資金を調達する方法として注目されています。この仕組みは、持ち家はあるがキャッシュが不足している方々にとって、魅力的な選択肢となる可能性があります。

リバースモーゲージの種類

リバースモーゲージには主に2つの種類があり、それぞれ特徴が異なります。

1つ目は独自のリバースモーゲージです。これは、生活資金やリフォーム資金、住み替え資金、各種ローンの返済など、幅広い用途に利用できる柔軟性が特徴です。

2つ目はリバースモーゲージ型住宅ローンです。こちらは、住宅購入や建て替え、リフォーム、住宅ローンの借り換えなど、住宅関連の用途に限定されています。

両者の違いは主に資金の使途にあります。独自のリバースモーゲージは、より自由度が高く、生活全般のニーズに対応できる一方、リバースモーゲージ型住宅ローンは、住宅に関連する費用に特化しています。

選択にあたっては、自身の資金ニーズと将来の計画を慎重に検討することが重要です。例えば、住宅のリフォームを考えている場合は、リバースモーゲージ型住宅ローンが適している可能性があります。

一方で、老後の生活資金を確保したい場合は、独自のリバースモーゲージがより適しているかもしれません。各種類の特徴を理解し、自身の状況に最も合う選択肢を選ぶことが大切です。

| リバースモーゲージ型住宅ローン(標準型) | 独自のリバースモーゲージ | |

|---|---|---|

| 定義 | 住宅金融支援機構と提携した金融機関が提供する、一般的なもの | 各金融機関が独自に開発したもの |

| 特徴 | 制度が確立されており、多くの金融機関が取り扱っている。 契約条件や金利などが比較的統一されている。 標準的な商品のため、情報収集が比較的容易 | 金利、借入限度額、返済方法など、金融機関によって自由度が高い。 顧客のニーズに合わせた商品設計が可能。 情報収集が複雑になる可能性がある |

| 主なメリット | ・制度が確立されている制度が確立されている ・安心感がある ・比較検討がしやすく、自分に合った商品を選びやすい |

・顧客のニーズに合わせた商品設計が可能 ・柔軟な返済プランを選択できる |

| 主なデメリット | ・商品の選択肢が限られる場合がある ・ニーズに細かく対応できない場合がある |

・情報収集が複雑になり、比較検討に時間がかかる場合がある ・契約内容が複雑で、理解しづらい場合がある |

| 主な商品例 | リ・バース60 | 各金融機関のオリジナル商品 |

| 対象者 | 60歳以上の住宅所有者 | 60歳以上の住宅所有者(金融機関によって異なる) |

利用条件と対象者

リバースモーゲージは、一定の条件を満たす方々が利用できる金融商品です。その利用条件と対象者について詳しく見ていきましょう。

年齢条件は金融機関によって異なりますが、一般的に60歳以上の方が対象となることが多いです。これは、リバースモーゲージが主に老後の資金需要に応えるためのサービスだからです。

物件条件についても、いくつかの要件があります。通常、自己所有の戸建て住宅やマンションが対象となり、賃貸物件は対象外です。また、物件の評価額が一定以上であることも条件となる場合があります。

健康状態も考慮される場合があります。一部の金融機関では、契約時に健康診断書の提出を求めることがあります。これは、借入期間中の返済リスクを評価するためです。

収入条件については、通常の住宅ローンほど厳しくありません。これは、リバースモーゲージが主に物件価値を基準に融資額を決定するためです。ただし、毎月の利息支払いが可能な程度の収入は必要です。

リバースモーゲージは、「持ち家はあるがキャッシュが足りない」という状況の方々に特に適しています。例えば、年金だけでは生活に不安がある方、自宅のリフォームを考えている方、子どもの教育資金を捻出したい方などが対象となります。

資金調達の仕組み

リバースモーゲージの資金調達の仕組みは、通常の住宅ローンとは大きく異なります。その特徴的な仕組みを詳しく解説します。

担保設定:リバースモーゲージでは、自宅を担保としてお金を借ります。この点は通常の住宅ローンと似ていますが、借入の目的や返済方法が大きく異なります。

融資限度額:融資可能な金額は、通常、物件評価額の50%〜70%程度です。これは、将来の金利上昇や不動産価値の下落リスクを考慮して設定されています。

融資方法:資金の受け取り方には主に3つのパターンがあります。一括で受け取る方法、毎月一定額を受け取る方法、必要に応じて随時引き出す方法です。自身のニーズに合わせて選択できます。

返済不要期間:リバースモーゲージの大きな特徴は、借主の生存中は元本の返済が不要な点です。これにより、現在の生活水準を維持しながら、必要な資金を調達することができます。

契約終了時:契約は通常、借主の死亡時や転居時に終了します。その時点で、担保物件の売却や相続人による一括返済などで借入金が返済されます。

この仕組みにより、リバースモーゲージは、持ち家を活用して老後の資金を確保する有効な手段となっています。ただし、将来の不動産価値の変動リスクや、相続人への影響なども考慮する必要があります。

返済方法と金利

リバースモーゲージの返済方法と金利は、通常の住宅ローンとは大きく異なります。その特徴的な仕組みについて詳しく見ていきましょう。

利息のみの支払い:リバースモーゲージでは、借主の生存中は通常、利息のみを支払います。元本の返済は、契約終了時(主に借主の死亡時や転居時)まで繰り延べられます。これにより、借主の生活への金銭的負担を軽減しています。

金利タイプ:金利には主に変動金利と固定金利があります。変動金利は市場金利に連動して変動するため、将来の金利上昇リスクがありますが、固定金利は借入期間中、金利が変わらないため、計画が立てやすいという特徴があります。

金利水準:リバースモーゲージの金利は、通常の住宅ローンと比べてやや高めに設定されることが多いです。これは、長期にわたる融資期間や、元本返済が後払いになることによるリスクを反映しています。

返済方法:利息の支払い方法には、毎月支払う方法と、利息を元本に加算していく方法(複利方式)があります。複利方式を選択すると、当面の現金支出を抑えられますが、借入残高が膨らむ可能性があります。

繰り上げ返済:多くの金融機関では、任意のタイミングでの一部繰り上げ返済や全額返済が可能です。これにより、将来的な借入残高の増加を抑制することができます。

ノンリコース型:一部の金融機関では、ノンリコース型(担保限定型)のリバースモーゲージを提供しています。これは、借入残高が担保物件の価値を上回った場合でも、借主や相続人に追加の返済義務が生じないタイプです。

リバースモーゲージの返済方法と金利は、借主の現在の生活と将来の資産計画に大きな影響を与えます。自身のニーズと将来の見通しを慎重に検討し、最適な選択をすることが重要です。また、契約前に金融機関の担当者と十分に相談し、詳細を理解することをお勧めします。

リバースモーゲージのメリットとデメリット

リバースモーゲージは、自宅を担保に資金を調達する方法として注目されています。この金融商品には、様々なメリットとデメリットが存在します。

自宅に住み続けられるメリット

リバースモーゲージの最大の魅力は、自宅に住み続けながら資金を調達できる点です。

通常のローンとは異なり、リバースモーゲージでは借入後も自宅の所有権が借主にあります。そのため、自宅での生活スタイルを変えることなく、必要な資金を手に入れることができます。

また、リースバックと比較すると、リバースモーゲージは家賃支払いの必要がない点が大きな違いです。リースバックでは自宅を売却して賃借人となるため、毎月の家賃が新たな負担となりますが、リバースモーゲージではそうした心配がありません。

さらに、自宅に住み続けられることで、地域コミュニティとのつながりを維持できる点も見逃せません。長年築いてきた近所付き合いや、慣れ親しんだ環境を大切にしたい方にとっては、この点も重要なメリットとなるでしょう。

資金調達の柔軟性

リバースモーゲージは、資金使途の自由度が高いことも大きな特徴です。これにより、様々なニーズに合わせた資金調達が可能となります。

リバースモーゲージには主に2種類あります。一つは独自のリバースモーゲージで、生活資金やリフォーム資金、住み替え資金、各種ローンの返済など、幅広い用途に利用できます。もう一つはリバースモーゲージ型住宅ローンで、住宅購入や建て替え、リフォーム、住宅ローン借換えなどに限定されます。

独自のリバースモーゲージを利用すれば、老後の生活資金として活用したり、子どもの教育資金に充てたりすることも可能です。一方、リバースモーゲージ型住宅ローンは、住環境の改善に特化した資金調達方法として有効です。

また、リバースモーゲージは生前中は元本の返済が不要という特徴があります。通常は利息のみの支払いで済むため、月々の返済負担を抑えられます。これにより、調達した資金を有効に活用しやすくなります。

将来的な金融リスク

リバースモーゲージには魅力的な点が多い一方で、将来的な金融リスクも存在します

最も注意すべきは金利上昇のリスクです。リバースモーゲージは長期にわたるローンであるため、金利が上昇すると借入額が予想以上に膨らむ可能性があります。変動金利を選択した場合、この影響はより顕著になります。 また、物件価値の下落リスクも考慮する必要があります。リバースモーゲージは自宅を担保としているため、不動産市場の変動により担保価値が低下すると、借入可能額が減少したり、追加の担保提供を求められたりする場合があります。 さらに、リバースモーゲージを利用すると、自宅の維持費や固定資産税などの負担は継続します。これらの費用を長期的に支払い続ける必要があるため、将来の収入や支出のバランスを慎重に検討することが大切です。 リバースモーゲージを利用する際は、相続時の影響についても十分に考慮する必要があります。この金融商品は、相続人の将来に大きな影響を与える可能性があるからです。 リバースモーゲージの多くは、債務者の他界時に担保物件を売却して元本を返済する仕組みになっています。つまり、相続人が自宅を相続したい場合、ローン残高を一括返済するか、物件を売却して返済する必要があります。 リバースモーゲージとリースバック、どちらを選択するかは、個人の状況や将来のプランによって大きく異なります。 リバースモーゲージとリースバックの選択において、個人の財政状況を正確に評価することが極めて重要です。この評価には、現在の収入、支出、貯蓄、負債などの要素が含まれます。 まず、現在の月々の収支バランスを確認しましょう。固定費や変動費を細かく分析し、余裕がある部分や削減可能な支出を特定します。 次に、将来の収入予測を立てます。年金や投資収益など、退職後の収入源を把握することが大切です。同時に、予想される医療費や介護費用なども考慮に入れましょう。 資産状況も重要なポイントです。不動産、金融資産、保険など、現在保有している資産の価値を正確に把握します。特に、不動産の現在価値と将来の価値変動予測は、リバースモーゲージやリースバックを検討する上で重要な要素となります。 これらの情報を総合的に分析することで、リバースモーゲージとリースバックのどちらが自身の財政状況に適しているかを判断できます。例えば、住宅ローンの残債がある場合は、リバースモーゲージでそれを返済し、月々の支出を減らす選択肢も考えられます。一方、固定資産税の負担が大きい場合は、リースバックによってその負担を軽減できる可能性があります。 リバースモーゲージとリースバックを選ぶ際には、将来の住居プランを慎重に考慮することが不可欠です。現在の住まいに長期的に住み続けたいのか、それとも将来的な住み替えを視野に入れているのかによって、最適な選択肢が変わってきます。 まず、現在の住居の状態と将来的な改修ニーズを評価しましょう。バリアフリー化や耐震補強など、長期的に住み続けるために必要な改修費用を見積もります。リバースモーゲージは、こうした改修資金の調達に適している場合があります。 次に、将来的な住み替えの可能性を検討します。子供の独立や健康状態の変化により、より小さな住居や介護施設への移転を考えている場合、リースバックが柔軟性を提供する可能性があります。 また、地域の将来性も重要な要素です。開発計画や人口動態の変化により、不動産価値が大きく変動する可能性がある地域では、リバースモーゲージよりもリースバックの方が有利な場合もあります。 将来の住居プランを立てる際は、5年後、10年後、20年後の自分の生活をイメージしてみましょう。健康状態の変化や家族構成の変化、さらには介護の必要性なども考慮に入れます。例えば、将来的に子供や孫と同居する可能性がある場合は、リバースモーゲージを選択し、所有権を維持したまま資金を調達する方が良いかもしれません。一方、将来的に別の地域への移住を考えている場合は、リースバックによって資金を確保し、新たな住居購入の資金に充てるという選択肢も考えられます。 リバースモーゲージやリースバックの選択は、本人だけでなく家族全体に影響を与える重大な決断です。そのため、家族との十分な話し合いを行うことが非常に重要となります。 まず、配偶者との話し合いが不可欠です。二人の老後の生活設計や資産管理の方針について、じっくりと意見を交換しましょう。特に、リバースモーゲージの場合は借入返済義務が配偶者に引き継がれる可能性があるため、十分な理解と合意が必要です。 次に、子供たちとの相談も重要です。特に相続を考慮する場合、リバースモーゲージやリースバックが将来の資産分配にどのような影響を与えるかを説明し、理解を得ることが大切です。 また、親族との関係性も考慮に入れましょう。例えば、親の介護が必要になった場合の対応など、将来的な家族の役割分担についても話し合いを持つことが望ましいです。 家族との相談では、オープンで率直なコミュニケーションが鍵となります。各家族メンバーの意見や懸念を丁寧に聞き、全員が納得できる解決策を見つけることが重要です。例えば、リバースモーゲージを選択する場合、将来的な資産価値の変動や返済計画について家族全員で理解を深めることで、後々のトラブルを防ぐことができます。一方、リースバックを選択する場合は、家賃の支払いが継続することや、将来的な住居の権利について家族で合意を形成することが大切です。 リバースモーゲージとリースバックは複雑な金融商品であり、専門家のアドバイスを受けることが非常に重要です。適切な判断を下すためには、法律、税務、不動産、金融の各分野の専門家の意見を総合的に検討する必要があります。 まず、ファイナンシャルプランナーに相談することをおすすめします。ファイナンシャルプランナーは、個人の財務状況を包括的に分析し、長期的な視点から最適な選択肢を提案してくれます。リバースモーゲージとリースバックのメリット・デメリットを比較し、個人の状況に合わせた具体的なアドバイスを得られます。 次に、税理士のアドバイスも重要です。リバースモーゲージやリースバックによる資金調達は、税金面で様々な影響を及ぼす可能性があります。例えば、リースバックの場合、不動産売却時の譲渡所得税や、賃貸収入に対する税金などが発生します。これらの税金の影響を正確に把握し、最適な選択をすることが大切です。 また、不動産鑑定士のアドバイスも有用です。現在の不動産価値と将来の価値変動予測は、リバースモーゲージやリースバックの契約条件に大きく影響します。専門家の鑑定により、より有利な条件での契約が可能になる場合があります。 さらに、弁護士のアドバイスを受けることも検討しましょう。契約内容の法的な側面や、将来的なリスクについて専門的な見解を得ることができます。特に、リースバックの場合、賃貸借契約の条件や将来的な立ち退き条項などについて、法的な観点からのチェックが重要です。 専門家のアドバイスを受けることで、個人では気づきにくいリスクや機会を発見できる可能性があります。例えば、リバースモーゲージの場合、金利の変動リスクや将来的な資産価値の変化について、より詳細な分析と予測が可能になります。一方、リースバックの場合、売却価格の適正性や将来的な賃料の変動リスクなどについて、専門的な見解を得ることができます。 これらの専門家のアドバイスを総合的に検討することで、より確実で安心できる選択が可能になります。ただし、最終的な判断は自分自身で行うことが重要です。専門家のアドバイスはあくまでも参考意見であり、自身の価値観や生活設計に基づいて決断を下すことが大切です。 リバースモーゲージとリースバックは、持ち家を活用して資金を調達する方法として注目されています。リバースモーゲージは自宅を担保に借入を行い、生前は利息のみの支払いで済むため、住環境改善を望む方に適しています。一方、リースバックは自宅を売却して賃借する形態で、まとまった資金を自由に使いたい方に向いています。 選択にあたっては、個人の財政状況、将来の住居プラン、家族との相談が重要です。専門家のアドバイスを受けながら、自身のニーズに合った選択をすることで、安心できる老後の資金計画を立てることができるでしょう。 参考:SBI新生銀行相続時の影響

リバースモーゲージとリースバックの選び方

個人の財政状況の評価

将来の住居プランの考慮

家族との相談の重要性

専門家のアドバイスを受ける意義

まとめ