リースバックの家賃相場は?リースバックの家賃(賃料)を抑える方法

住み慣れた家を手放したくないけど、老後の資金が心配…。そんなジレンマを抱える方々に、リースバックが注目されています。しかし、家賃が高くなりがちなのが悩みの種。

この記事では、リースバックの家賃相場を地域別に解説し、家賃を抑える具体的な方法をご紹介します。複数の不動産会社との交渉や一括査定サービスの活用など、実践的なアドバイスが満載です。

読み進めることで、自宅に住み続けながら資金を確保する、賢いリースバックの活用法が見えてきます。家計の負担を軽減しつつ、快適な老後を過ごすヒントがここにあります。

リースバックの家賃相場を理解する

リースバックの家賃相場は一般的な賃貸物件と異なる特徴があります。その仕組みと計算方法を知ることで、適切な判断が可能になります。

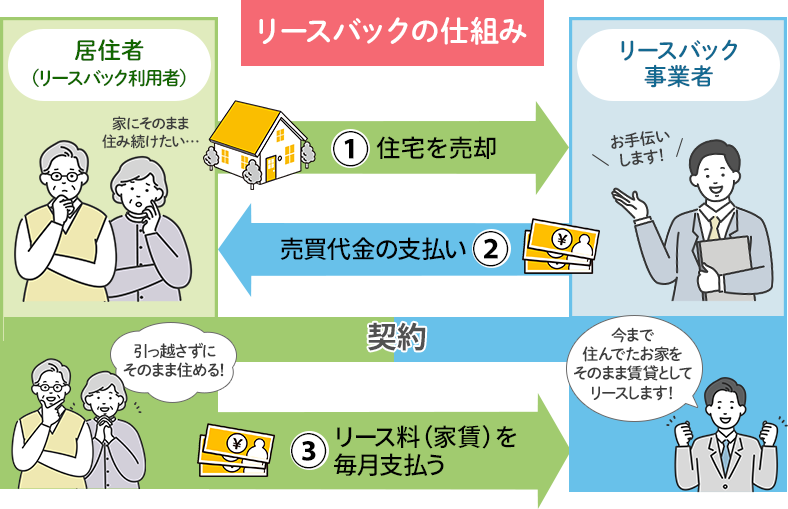

リースバックの基本的な仕組み

リースバックは、自宅を不動産会社に売却しながら、そのまま住み続けられる画期的な仕組みです。所有者から賃借人へと立場が変わるため、家賃を支払う必要が生じます。この仕組みには以下のようなメリットとデメリットがあります。

メリットとしては、住み慣れた環境を維持しながら資金調達が可能な点が挙げられます。また、売却を周囲に知られずに済むため、プライバシーを守ることができます。

一方、デメリットとしては、売却価格が市場相場より低くなる傾向があります。また、賃貸期間に制限がある場合もあり、長期的な居住を保証するものではありません。

リースバックを選択する際は、これらのメリットとデメリットを十分に理解し、自身の状況に合わせて判断することが重要です。特に、将来的な資金計画や居住ニーズを考慮に入れる必要があります。

家賃相場の計算方法

リースバックにおける家賃相場は、一般的な賃貸物件とは異なる計算方法で決定されます。買取価格と利回りを基に算出されるため、地域の賃貸相場とは必ずしも一致しません。

家賃の計算式は以下の通りです。

1ヶ月の家賃 = 買取価格 × 利回り(7〜13%) ÷ 12ヶ月

例えば、買取価格が900万円で利回りが7%の場合、月々の家賃は約5万2,500円となります。この計算方法により、リースバックの家賃は一般的な賃貸相場よりも高くなる傾向があります。

利回りは不動産会社によって異なり、通常7〜13%の範囲で設定されます。利回りが高いほど家賃も高くなるため、複数の不動産会社に相談し、最適な条件を探すことが重要です。

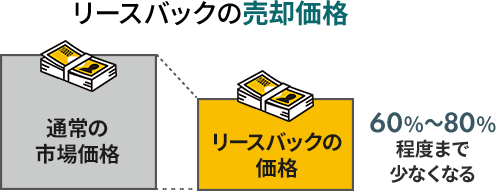

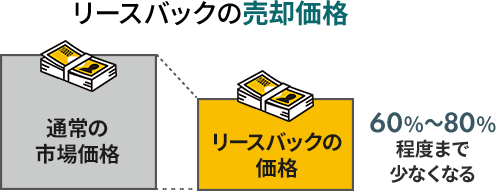

また、買取価格は一般的な取引価格の60〜80%程度に設定されることが多いです。これは、不動産会社が将来的な売却リスクを考慮に入れているためです。

地域別の家賃相場比較

リースバックの家賃相場は地域によって大きく異なります。都市部と地方では、不動産価格の差が家賃にも反映されるため、地域別の比較が重要になります。

例えば、東京23区のマンションでは

- 平均価格:5,827万円

- 買取価格:4,662万円(80%)

- 年間家賃:466万円

- 月額家賃:39万円

一方、埼玉県さいたま市のマンションでは

- 平均価格:3,821万円

- 買取価格:3,057万円(80%)

- 年間家賃:306万円

- 月額家賃:26万円

このように、同じ条件でもエリアによって家賃に大きな差が生じます。地方都市や郊外では、さらに低い金額になる可能性があります。

また、同じ地域内でも、物件の立地や築年数、設備などによって買取価格が変動するため、家賃も変わってきます。自身の物件がどの程度の価値があるのか、専門家に相談して適切な査定を受けることが重要です。

一般的な賃貸物件との家賃差

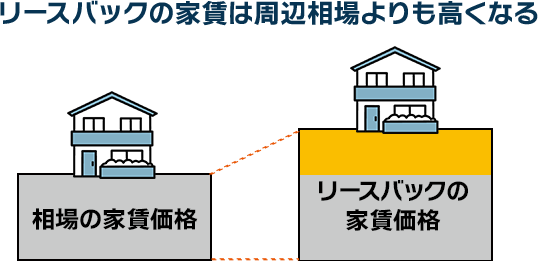

リースバックの家賃は、一般的な賃貸物件と比較すると高くなる傾向があります。これは、リースバックの仕組みと計算方法に起因しています。

一般的な賃貸物件の家賃は、地域の相場や物件の特性に基づいて決定されます。一方、リースバックの家賃は買取価格と利回りを基に算出されるため、必ずしも地域の賃貸相場と一致しません。

例えば、同じ地域で同程度の広さの物件であっても、リースバックの家賃が一般的な賃貸物件より20〜30%高くなることも珍しくありません。これは、リースバックが不動産投資の一形態として捉えられ、投資利回りが考慮されるためです。

しかし、この家賃の差は必ずしもデメリットとは限りません。リースバックを利用することで、住み慣れた家に住み続けられるというメリットがあるからです。また、一般の賃貸物件では必要となる礼金や敷金、更新料などの初期費用や付随費用が不要な場合も多いです。

スバックを検討する際は、単純な家賃の比較だけでなく、総合的な費用対効果を考慮することが重要です。自身のライフプランや資金計画に照らし合わせて、最適な選択をすることが求められます。リースバックの家賃が高くなる理由

リースバックの家賃は一般的な賃貸物件と比べて高くなる傾向があります。この背景には、独特の仕組みと不動産会社の事業戦略が関係しています。

買取価格と家賃の関係性

リースバックにおける家賃の設定は、買取価格と密接に関連しています。一般的に、買取価格の7〜13%を年間家賃として設定することが多いです。この計算方法により、通常の賃貸物件よりも高額な家賃が設定されることになります。

例えば、買取価格が3,000万円の物件の場合、年間家賃は210万円〜390万円の範囲で設定されることになります。これを月額に換算すると、17.5万円〜32.5万円という高額な家賃になります。

この高額な家賃設定には、不動産会社側の投資回収の意図が反映されています。通常、10年程度で投資額を回収できるような家賃設定がなされるため、結果として高額になるのです。

ただし、この家賃設定は地域や物件の状況によって大きく異なります。東京23区のような都市部では、さらに高額になる可能性があります。一方、地方都市では相対的に低くなる傾向にあります。

| 地域 | 買取価格(例) | 月額家賃(7%の場合) | 月額家賃(13%の場合) |

|---|---|---|---|

| 東京23区 | 4,662万円 | 約27.2万円 | 約50.5万円 |

| 埼玉県さいたま市 | 3,057万円 | 約17.8万円 | 約33.1万円 |

このように、リースバックの家賃相場は通常の賃貸物件と比較して高くなりますが、それは自宅に住み続けられるという利点と引き換えになっています。資金調達と住環境維持のバランスを考慮しながら、自身の状況に適した選択をすることが重要です。

不動産会社の利回り重視の査定

不動産会社がリースバック物件を査定する際、通常の不動産取引とは異なるアプローチを取ります。リースバック取引では、不動産会社は投資利回りを重視した査定を行うため、これが高額な家賃設定につながっています。

一般的に、不動産会社はリースバック物件の買取価格を市場価格の60〜80%程度に設定します。この低めの買取価格設定は、将来的な不動産価値の変動リスクを考慮したものです。

不動産会社は、この買取価格に対して年間7〜13%程度の利回りを目標とします。この利回りを達成するために、高めの家賃設定が必要となるのです。

例えば、市場価格5,000万円の物件を4,000万円(80%)で買い取った場合、年間の目標家賃は以下のように計算されます。

- 低めの利回り(7%)の場合:4,000万円 × 7% = 280万円(月額約23.3万円)

- 高めの利回り(13%)の場合:4,000万円 × 13% = 520万円(月額約43.3万円)

このように、不動産会社の利回り重視の査定が、結果として高額な家賃設定につながっています。ただし、この家賃設定は交渉の余地があることも覚えておきましょう。

リースバックを検討する際は、複数の不動産会社に相談し、それぞれの査定額や家賃設定を比較することが重要です。また、自身の財政状況や将来計画を考慮しながら、適切な条件を見つけることが大切です。

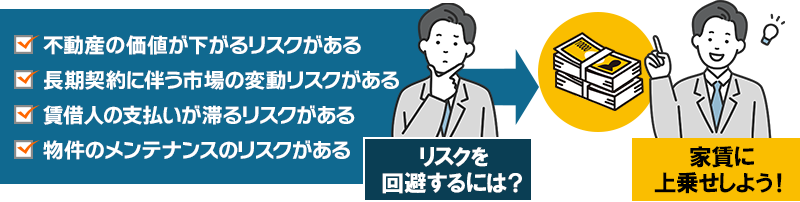

リスク対策としての高額家賃設定

リースバックの家賃が高額に設定される背景には、不動産会社側のリスク対策という側面も存在します。通常の賃貸契約と異なり、リースバックには特有のリスクが伴うため、それらを考慮した家賃設定が行われるのです。

リースバックにおける主なリスクとしては、以下のようなものが挙げられます。

- 不動産価値の下落リスク

- 長期契約に伴う市場変動リスク

- 元所有者(賃借人)の支払い能力低下リスク

- 物件メンテナンスに関するリスク

これらのリスクを軽減するため、不動産会社は高めの家賃を設定し、短期間での投資回収を目指します。通常、10年程度で物件価格を回収できるような家賃設定が一般的です。

例えば、4,000万円で買い取った物件の場合、月額家賃を33.3万円に設定すると、10年で買取価格と同額の家賃収入を得ることができます。この設定により、不動産価値が下落しても、ある程度のリスクヘッジが可能となります。

また、元所有者の支払い能力低下リスクに対しては、前払い家賃や保証金の設定など、追加的な対策が講じられることもあります。これらもリースバックの家賃を押し上げる要因となっています。

ただし、こうしたリスク対策としての高額家賃設定は、利用者にとって大きな負担となる可能性があります。そのため、リースバックを検討する際は、以下のような点に注意が必要です。

- 将来の収入見込みと家賃の支払い能力を慎重に検討する

- 契約期間中の家賃上昇の可能性について確認する

- 物件の維持管理責任の所在を明確にする

- 将来的な買い戻しオプションの有無と条件を確認する

リースバックは、資金調達と住環境維持を両立できる魅力的な選択肢ですが、高額な家賃設定はその大きなデメリットの一つです。自身の経済状況と将来計画を十分に考慮し、必要に応じて専門家のアドバイスを受けながら、慎重に判断することが重要です。

リースバックの家賃を抑える具体的な方法

リースバックの家賃相場は通常の賃貸物件より高くなる傾向があります。そのため、家賃を抑える方法を知ることが重要です。

複数の不動産会社との交渉

リースバックの家賃を抑えるためには、複数の不動産会社と交渉することが効果的です。各社の提示する条件を比較し、最適な選択肢を見つけることができます。

まず、リースバックを扱う複数の不動産会社をリストアップしましょう。大手不動産会社だけでなく、地域に特化した中小企業も候補に入れると良いでしょう。

次に、各社に物件の査定を依頼します。この際、リースバックの条件(買取価格、家賃、契約期間など)についても詳細な説明を求めましょう。

提示された条件を比較し、家賃が最も低い、または総合的に最も有利な条件を提示した会社を選びます。ただし、単に家賃の低さだけでなく、会社の信頼性や将来的なサポート体制なども考慮に入れることが大切です。

| 比較ポイント | チェック項目 |

|---|---|

| 買取価格 | 市場価格の何%か |

| 家賃 | 月額・年額はいくらか |

| 契約期間 | 何年間住み続けられるか |

| 会社の信頼性 | 実績や評判はどうか |

交渉の際は、他社の条件を提示しながら、より良い条件を引き出すことも有効です。例えば、「A社はこのような条件を提示してくれましたが、御社ではどうでしょうか」といった具合です。

また、リースバック後のメンテナンスや修繕費用の負担についても確認しましょう。これらの費用が家主負担になれば、実質的な家賃の軽減につながります。

一括査定サービスの活用

リースバックの家賃相場を把握し、最適な条件を見つけるには、一括査定サービスの活用が効果的です。複数の不動産会社から同時に査定を受けることで、時間を節約しながら幅広い選択肢を得られます。

一括査定サービスは、オンラインで簡単に利用できます。物件情報を入力するだけで、複数の不動産会社から査定結果が届きます。これにより、リースバックの家賃相場を効率的に把握できます。

利用の際は、以下のポイントに注意しましょう:

- リースバック専門の一括査定サービスを選ぶ

- 信頼性の高いサービスを利用する

- 個人情報の取り扱いに注意する

- 査定結果を比較・分析する

一括査定サービスを通じて得られた情報は、交渉の際の参考になります。例えば、ある会社の提示した家賃が他社と比べて明らかに高い場合、その理由を尋ねたり、条件の見直しを求めたりすることができます。

また、一括査定サービスを利用することで、地域ごとのリースバック家賃相場も把握しやすくなります。東京23区や埼玉県さいたま市など、地域によって家賃相場は大きく異なります。自分の物件がある地域の相場を知ることで、適正な家賃の見当をつけやすくなります。

買取価格の調整による家賃軽減

リースバックの家賃を抑える方法として、買取価格の調整が挙げられます。買取価格と家賃には密接な関係があり、適切な調整により家賃を軽減できる可能性があります。

リースバックの家賃は通常、買取価格に対して年率7〜13%程度に設定されます。例えば、買取価格が1,000万円で年率10%の場合、年間家賃は100万円、月額では約8.3万円となります。

買取価格を下げることで、家賃も比例して下がります。ただし、これには慎重な判断が必要です。以下のポイントを考慮しましょう:

- 現在必要な資金額

- 将来の買戻し可能性

- 長期的な家賃負担能力

例えば、買取価格を1,000万円から900万円に下げた場合、同じ年率10%で計算すると月額家賃は約7.5万円に下がります。この差額が長期的に見て有利かどうかを検討します。

また、買取価格を下げる代わりに、家賃の年率を下げてもらう交渉も可能です。例えば、買取価格は1,000万円のままで年率を8%に下げられれば、月額家賃は約6.7万円になります。

ただし、買取価格を下げすぎると、将来買戻しを希望した際に不利になる可能性があります。また、必要以上に資金を手放すことにもなりかねません。自身の財務状況とライフプランを踏まえ、最適なバランスを見つけることが重要です。

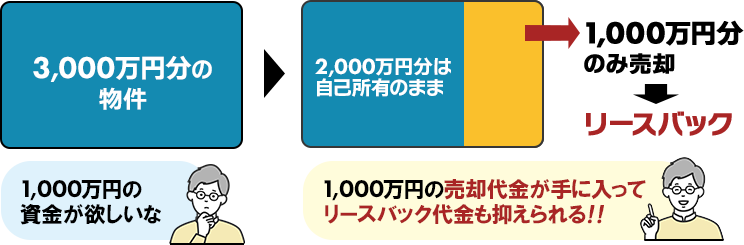

必要最小限の資金回収の検討

リースバックの家賃を抑える効果的な方法の一つは、必要最小限の資金回収を検討することです。売却金額を必要な分だけに抑えることで、家賃を低く抑えられる可能性があります。

リースバックを検討する理由は様々ですが、多くの場合、特定の金額の資金が必要となるケースが多いです。例えば、住宅ローンの返済、事業資金の調達、老後の生活資金の確保などが挙げられます。

必要な資金額を明確にし、それに見合った売却金額を設定することで、不要に高額な家賃を避けることができます。以下のステップを参考にしてください:

- 必要な資金額を正確に算出する

- 将来の資金需要も考慮に入れる

- 売却金額を必要最小限に設定する

- 残りの資産価値を家賃の軽減に活用する

例えば、3,000万円の物件を所有していて、1,000万円の資金が必要な場合を考えてみましょう。物件全体をリースバックの対象にするのではなく、1,000万円分だけを売却し、残りの2,000万円分は自己所有のままにする方法があります。

この場合、1,000万円分に対する家賃のみを支払えばよいので、全体をリースバックする場合に比べて家賃を大幅に抑えることができます。ただし、この方法は不動産会社との綿密な交渉と、適切な契約設計が必要になります。

また、将来的な買戻しの可能性も考慮に入れましょう。必要最小限の資金回収にとどめることで、将来の買戻しも容易になります。自身の長期的なライフプランと照らし合わせて、最適な選択をすることが重要です。

長期契約による家賃交渉

リースバックの家賃を抑える有効な方法として、長期契約の締結が挙げられます。長期間の安定した賃貸を約束することで、より有利な条件を引き出せる可能性があります。

通常、リースバックの契約期間は2年から5年程度が一般的です。しかし、10年以上の長期契約を提案することで、家賃の軽減や他の優遇条件を引き出せる可能性が高まります。

長期契約のメリットは以下の通りです:

- 家賃の値上げリスクの軽減

- 安定した居住環境の確保

- 不動産会社にとっての安定収入の保証

例えば、5年契約で月額10万円の家賃が提示された場合、10年契約を提案することで月額9万円に抑えられる可能性があります。この差額は10年間で120万円にもなります。

ただし、長期契約には注意点もあります。自身の健康状態や将来の生活プランを十分に考慮する必要があります。また、契約途中での解約に関する条件も事前に確認しておくことが重要です。

交渉の際は、以下のポイントを押さえましょう:

- 長期契約による家賃の割引率を確認する

- 契約期間中の家賃改定ルールを明確にする

- 物件の修繕・メンテナンス責任を明確にする

- 途中解約の条件を確認する

また、長期契約と引き換えに、家賃以外の条件で優遇を受けられないか交渉するのも一案です。例えば、リフォーム費用の負担や、見守りサービスの無料提供など、付加価値のあるサービスを要求することで、実質的な家賃負担を軽減できる可能性があります。

リースバックの家賃相場は地域や物件によって大きく異なりますが、長期契約による交渉は多くの場合で有効です。自身のニーズと将来のプランを明確にした上で、粘り強く交渉を行うことが重要です。

リースバック利用時の注意点と代替案

リースバックは資金調達と住み続けることを両立できる魅力的な選択肢です。しかし、契約内容や将来の計画によっては思わぬ落とし穴もあります。

ライフプランに合わせた契約期間の選択

リースバック契約を結ぶ際、最も重要なのが契約期間の設定です。自身のライフプランに合わせて適切な期間を選択することが、将来の安定した生活を確保する鍵となります。

一般的なリースバック契約の期間は3年から10年程度ですが、中には20年以上の長期契約も存在します。契約期間中は安定した居住が保証されますが、その後の更新や退去についても考慮が必要です。

例えば、60歳でリースバック契約を結ぶ場合、75歳や80歳になったときの生活スタイルや健康状態を想像し、その時点でも同じ家に住み続けたいかを考えることが大切です。介護が必要になった場合や、子供との同居を考えている場合は、それに合わせた契約期間を選択しましょう。

また、契約期間中の家賃相場の変動にも注意が必要です。長期契約の場合、途中で家賃が見直される可能性があります。契約時に将来の家賃改定条件を確認し、自身の収入見込みと照らし合わせて無理のない契約を結ぶことが重要です。

さらに、契約期間終了後の選択肢についても事前に確認しておくべきです。契約更新の条件や、更新時の家賃改定の有無、退去を選択した場合の手続きなどを把握しておくことで、将来の選択肢を広げることができます。

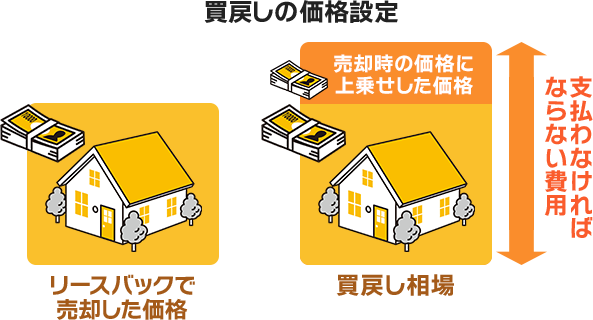

将来の買戻しオプションの確認

リースバックを利用する際、将来的な買戻しの可能性を考慮することが重要です。多くの契約では買戻しオプションが用意されていますが、その条件は契約によって大きく異なります。

買戻しオプションは、将来の経済状況の変化や家族構成の変更に対応できる重要な選択肢です。例えば、一時的な資金需要のためにリースバックを利用した場合、数年後に経済的に余裕ができれば、再び自宅を所有することができます。

買戻し価格の設定方法は契約によって異なりますが、一般的には以下のようなパターンがあります:

- 売却時の価格に一定率を上乗せした金額

- 市場価格に基づいて再評価した金額

- 契約時に予め定めた固定金額

買戻し時期についても、契約によって制限がある場合があります。例えば、契約開始から5年経過後でないと買戻しができないといった条件が付く場合もあります。

また、買戻しを行う際の諸費用についても事前に確認しておくことが重要です。不動産取得税や登記費用など、通常の不動産購入と同様の費用が必要になる場合があります。これらの費用を考慮に入れて、買戻しの実現可能性を判断する必要があります。

住宅ローン残高がある場合の対処法

リースバックを検討する際、住宅ローンの残高がある場合は特別な対処が必要です。ローン残高が売却価格を上回る場合、リースバックの利用が困難になる可能性があります。

住宅ローン残高がある場合のリースバック利用には、主に以下の3つの方法があります:

- 売却価格でローンを完済できる場合:

この場合は比較的スムーズにリースバックを利用できます。売却代金でローンを一括返済し、残額を手元資金として活用できます。

- 一部繰上返済を行ってからリースバックを利用する:

ローン残高が売却予想価格を上回る場合、事前に一部繰上返済を行ってローン残高を減らす方法があります。これにより、リースバックの実現可能性が高まります。

- 任意売却を併用する:

ローン残高が売却価格を大きく上回る場合、任意売却を併用する方法があります。この場合、金融機関との交渉が必要となり、残債務の減額や分割返済などの条件を設定できる可能性があります。

いずれの方法を選択する場合も、事前に金融機関や不動産会社と十分な相談を行うことが重要です。特に、任意売却を併用する場合は、法的な手続きや税金面での影響も考慮する必要があります。

また、リースバック後の家賃支払いが可能かどうかも慎重に検討しましょう。ローン返済から家賃支払いに変わることで、月々の支出が増える可能性があります。長期的な家計のシミュレーションを行い、持続可能な計画を立てることが大切です。

リバースモーゲージとの比較検討

資金調達の方法として、リースバックとリバースモーゲージは似た特徴を持ちますが、重要な違いがあります。両者のメリット・デメリットを比較し、自身の状況に適した選択をすることが重要です。

リースバックとリバースモーゲージの主な違いは、所有権の移転と資金調達の方法にあります。リースバックは所有権が移転するのに対し、リバースモーゲージは所有権を保持したまま資金を借り入れます。以下に両者の特徴を比較します。

リースバックは一括で大きな資金を得られるメリットがありますが、家賃相場が上昇した場合に負担が増える可能性があります。一方、リバースモーゲージは所有権を保持したまま必要な分だけ資金を借り入れられますが、借入可能額に制限があり、金利負担も考慮する必要があります。

選択の際は、以下の点を考慮しましょう:

- 必要な資金の額と時期

- 将来の居住計画

- 相続の意向

- 月々の支払い能力

- 物件の将来的な価値の見通し

最終的な決定は、専門家のアドバイスを受けながら、自身の財務状況とライフプランに基づいて行うことが重要です。両制度とも、高齢者の資金調達手段として有効ですが、それぞれに特徴があるため、慎重な検討が必要です。

まとめ

リースバックの家賃相場は、通常の賃貸物件より高めに設定されがちです。しかし、適切な方法を用いることで、家賃を抑えることが可能です。複数の不動産会社との交渉や一括査定サービスの活用、買取価格の調整、必要最小限の資金回収、長期契約による交渉などが効果的です。

また、リースバック利用時は、ライフプランに合わせた契約期間の選択や将来の買戻しオプションの確認が重要です。住宅ローン残高がある場合は特別な対処が必要で、リバースモーゲージとの比較検討も有効です。最終的には、専門家のアドバイスを受けながら、自身の状況に最適な選択をすることが大切です。

参考文献

https://www.starmica.co.jp/sell/urilabo/leaseback/leaseback-market-price/