リースバックを利用する前に知っておくべき不動産会社の選び方

年齢を重ねるにつれ、住み慣れた家を手放すことなく資金を調達する方法を探している方も多いのではないでしょうか。リースバックは、そんな悩みを解決する一つの選択肢です。しかし、不動産会社の選び方を誤ると、思わぬトラブルに巻き込まれる可能性があります。

この記事では、リースバックを利用する際に知っておくべき不動産会社の選び方のポイントを詳しく解説します。査定額の算出方法や得意な地域、家賃設定など、7つの重要な要素を押さえることで、自分に最適な不動産会社を見つけることができます。

これらの知識を身につけることで、安心してリースバックを活用し、老後の資金調達と住み慣れた環境の維持を両立させることができるでしょう。

リースバックの基本と不動産会社選びのポイント

リースバックは、住宅ローンの返済に困っている方や老後資金が不足している方にとって有効な選択肢となる可能性があります。しかし、適切な不動産会社を選ぶことが成功の鍵となります。

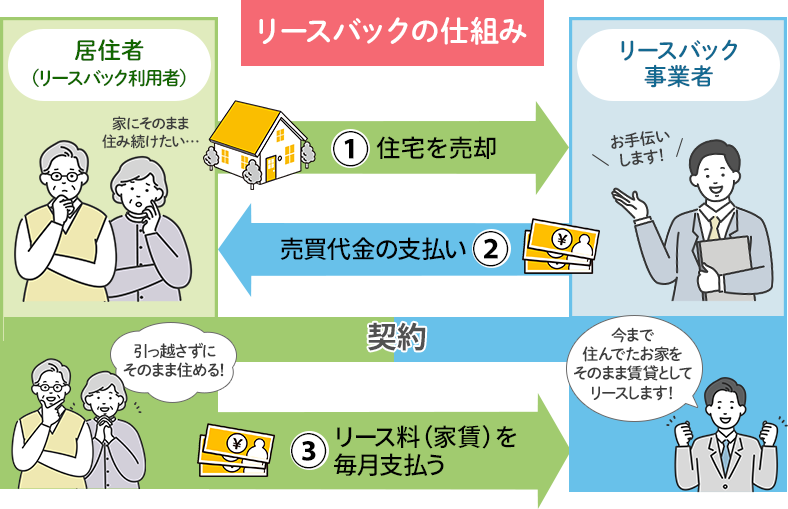

リースバックとは何か:仕組みと特徴

リースバックとは、所有している不動産を売却し、そのまま賃借人として住み続ける仕組みです。所有者は不動産を手放すことで資金を得られ、同時に住み慣れた家に住み続けられるというメリットがあります。

この方法の特徴として、以下の点が挙げられます:

- まとまった資金を即時に調達できる

- 引っ越しの手間や費用が不要

- 固定資産税などの所有者としての負担がなくなる

一方で、通常の不動産売却に比べて売却価格が低くなる傾向や、賃貸契約の更新に関するリスクなどのデメリットもあります。リースバックを検討する際は、これらのメリットとデメリットを十分に理解し、自身の状況に適しているかを慎重に判断することが重要です。

不動産会社選びで重視すべき7つの要素

リースバックを成功させるためには、信頼できる不動産会社を選ぶことが不可欠です。以下の7つの要素を重視して選定することをおすすめします:

- 査定額の算出方法

- 得意な地域

- 家賃設定

- 居住可能期間

- 諸費用の内訳

- 買い戻し条件

- 企業の実績と資金力

まず、査定額の算出方法については、市場相場価格の50~80%程度で買い取られるのが一般的です。各社の算出基準を比較し、適正な価格を提示してくれる会社を選びましょう。

得意な地域に関しては、その地域の不動産事情に精通している会社を選ぶことで、より正確な査定と適切な条件提示が期待できます。地域密着型の企業や、その地域での取引実績が豊富な会社を探すとよいでしょう。

家賃設定は、売却価格と密接に関連します。通常、1ヶ月の家賃は売却価格の0.5~1%程度に設定されることが多いです。家賃が低すぎると売却価格も下がる傾向にあるため、バランスの取れた提案をしてくれる会社を選びましょう。

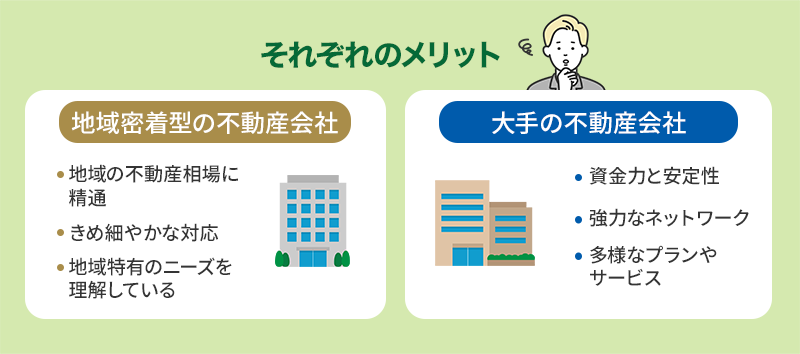

地域密着型vs大手企業:どちらを選ぶべきか

リースバック取引において、地域密着型の不動産会社と大手企業にはそれぞれ特徴があります。選択の際は、自身のニーズと各タイプの特性を照らし合わせることが重要です。

地域密着型の不動産会社のメリットは以下の通りです:

- 地域の不動産相場に精通している

- きめ細やかな対応が期待できる

- 地域特有のニーズを理解している

一方、大手企業のメリットには次のようなものがあります:

- 豊富な資金力と安定性がある

- 全国規模のネットワークを持つ

- 多様なプランやサービスを提供している

地域密着型の会社は、その地域の不動産事情に詳しく、個別のニーズに柔軟に対応できる可能性が高いです。例えば、地域特有の価値や将来性を考慮した査定を行ってくれる可能性があります。

対して大手企業は、豊富な経験と資金力を背景に、安定したサービスを提供できる傾向にあります。また、全国的なネットワークを活かして、将来的な転居や買い戻しの際にも対応しやすいという利点があります。

選択の際は、自身の状況や優先事項を明確にし、それぞれの特徴を比較検討することが大切です。例えば、長期的な居住を希望する場合は地域密着型の会社が、将来的な転居の可能性がある場合は大手企業が適している可能性があります。

査定額の算出方法と適正価格の見極め方

リースバック取引における査定額の算出方法を理解し、適正価格を見極めることは非常に重要です。多くの不動産会社は以下のような方法で査定額を算出しています。

この計算式における掛け率(50%~80%)は、リースバック業者によって異なります。一般的に、大手企業はリスク回避のため低めの掛け率を適用する傾向にあり、中小企業は顧客獲得のため高めの掛け率を提示することがあります。

適正価格を見極めるためには、以下の手順を踏むことをおすすめします:

- 複数の不動産会社から査定を受ける

- 各社の査定額の算出根拠を確認する

- 地域の不動産相場を独自に調査する

- 家賃設定と売却価格のバランスを検討する

複数社から査定を受けることで、各社の査定額や条件を比較できます。その際、単に金額だけでなく、査定額の算出根拠や家賃設定の考え方なども確認しましょう。

また、インターネットや不動産情報誌などで地域の不動産相場を調べることも重要です。これにより、提示された査定額が適正かどうかを判断する基準を持つことができます。

さらに、売却価格と家賃設定のバランスにも注目しましょう。売却価格が高くても家賃が高すぎては長期的な負担が大きくなります。逆に、家賃が低くても売却価格が著しく低い場合は、得られる資金が十分でない可能性があります。

最終的には、自身の財政状況や将来計画を考慮し、総合的に判断することが大切です。必要に応じて、不動産の専門家や金融アドバイザーに相談することも検討しましょう。

リースバックのメリットと活用シーン

リースバックは、住宅を売却しながらも住み続けられる独特な仕組みです。この手法には様々なメリットがあり、特定の状況下で大きな効果を発揮します。老後の資金調達手段としての有効性

リースバックは、老後の資金調達手段として非常に有効です。自宅を売却することで大きな資金を得られるため、年金だけでは足りない生活費を補うことができます。

例えば、医療費や介護費用の捻出、旅行や趣味の資金として活用できるでしょう。また、子どもや孫への生前贈与の原資としても使えます。

通常の不動産売却と違い、リースバックなら住み慣れた家に住み続けられるため、環境の変化によるストレスを避けられます。これは高齢者にとって大きなメリットです。

さらに、リースバック不動産会社が物件管理を担当するため、高齢になって家のメンテナンスが難しくなった場合でも安心です。老朽化対策や修繕の負担から解放されるのです。

住み慣れた環境を維持しながらの資金化

リースバックの最大の特徴は、住み慣れた家に住み続けながら資金を得られる点です。これは様々な面でメリットをもたらします。

まず、引っ越しの手間と費用が不要です。特に高齢者や身体に不自由がある方にとって、引っ越しは大きな負担となります。リースバックならその心配がありません。

また、長年築いてきた近所付き合いや地域とのつながりを維持できます。これは精神的な安定につながり、特に高齢者の健康維持に重要な要素となります。

さらに、リースバック不動産会社を利用することで、資金化の事実を周囲に知られずにすみます。プライバシーを守りながら経済的な問題を解決できるのです。

固定資産税負担軽減のメリット

リースバックには、固定資産税の負担を軽減できるというメリットもあります。これは特に資産価値の高い不動産所有者にとって大きな魅力となります。

不動産を所有していると、毎年固定資産税を支払う必要があります。特に都市部の土地価格が高い地域では、この税金が大きな負担となることがあります。

リースバックを利用すると、不動産の所有権がリースバック不動産会社に移るため、固定資産税の支払い義務がなくなります。これにより、毎年の支出を大幅に抑えることができるのです。

また、相続税対策としても有効です。不動産を現金化することで、相続税の計算基礎となる課税対象資産を減らすことができます。将来の相続を見据えた資産管理の一環として活用できるでしょう。

リースバックを活用した生活設計の例

リースバックを活用した具体的な生活設計の例を見てみましょう。これにより、この仕組みがどのように役立つのか、より具体的にイメージできるはずです。

例えば、60歳で定年退職を迎えた夫婦のケースを考えてみましょう。退職金と年金だけでは十分な老後資金を確保できない場合、リースバックが有効な選択肢となります。

リースバック不動産会社を通じて自宅を売却し、そのまま賃借人として住み続けるのです。得られた資金は、生活費の補填や趣味の充実、旅行資金などに活用できます。

また、将来的に介護が必要になった際の資金としてプールしておくこともできます。リースバック後も住み慣れた環境で生活できるため、地域包括ケアシステムを利用した在宅介護も視野に入れやすくなります。

| 年齢 | イベント | リースバックの活用方法 |

|---|---|---|

| 60歳 | 定年退職 | リースバック契約、老後資金の確保 |

| 65歳 | 年金受給開始 | リースバック資金で生活費を補填 |

| 70歳 | 趣味の充実 | リースバック資金で旅行や趣味の費用に充当 |

このように、リースバックは単なる資金調達手段ではなく、長期的な生活設計のツールとして活用できます。ただし、契約内容や将来の買い戻し条件などは慎重に検討する必要があります。

リースバック契約時の注意点と落とし穴

リースバック契約には様々な注意点があります。契約内容をしっかり確認しないと、思わぬトラブルに巻き込まれる可能性があります。

家賃設定と将来の変動リスク

リースバック契約では、家賃設定が非常に重要なポイントとなります。一般的に、リースバック物件の家賃は周辺相場よりも高めに設定されることが多いです。これは、不動産会社が物件を買い取った金額を回収し、継続的に収益を上げるためです。

しかし、将来的に家賃が高騰するリスクも存在します。例えば、不動産会社の投資がうまくいかない場合や、運用方針の変更があった場合などに、家賃の値上げを要求されることがあります。

また、不動産会社が物件を売却したいと考えた場合、居住者に退去してもらうために意図的に家賃を上げるケースもあります。このようなリスクを回避するためには、契約書に家賃の上限や変動条件を明確に記載してもらうことが重要です。

さらに、長期的な視点で家賃の推移を予測し、自身の経済状況と照らし合わせて契約を検討することが大切です。将来の年金受給額や貯蓄状況なども考慮に入れ、長期的に支払い可能な家賃設定であるかを慎重に判断しましょう。

契約期間と更新条件の確認ポイント

リースバック契約における契約期間と更新条件は、住み続けるうえで非常に重要な要素です。多くのリースバック業者は「定期借家契約」を採用しており、契約期間が終了すると自動的に契約が終了してしまいます。契約期間が短すぎると、数年後に突然退去を迫られる可能性があります。一方で、長すぎる契約期間を設定すると、ライフスタイルの変化に柔軟に対応できなくなる恐れがあります。

理想的な契約期間は個人の状況によって異なりますが、一般的には3〜5年程度が多いようです。この期間であれば、ある程度の生活の安定性を確保しつつ、将来の選択肢も残せます。

更新条件についても注意が必要です。「普通借家契約」であれば、正当な理由がない限り更新拒否はできません。一方、定期借家契約の場合は更新の保証がないため、契約更新時の条件や手続きについて事前に確認しておくことが重要です。

| 契約タイプ | 特徴 | 注意点 |

|---|---|---|

| 定期借家契約 | 期間満了で自動終了 | 更新の保証なし |

| 普通借家契約 | 正当理由なしで更新拒否不可 | 家賃改定の可能性あり |

買戻し条項の重要性と具体的な記載事項

リースバック契約において、将来的に物件を買い戻す可能性を考えている場合、買戻し条項は非常に重要です。しかし、この条項が不明確だったり、存在しなかったりすることで、トラブルに発展するケースが少なくありません。

買戻し条項には、以下の具体的な事項を明記する必要があります。

- 買戻し可能期間

- 買戻し価格の算定方法

- 買戻し手続きの流れ

- 買戻し時の諸費用の負担

- 買戻し権利の譲渡可否

特に買戻し価格については注意が必要です。多くの場合、売却時よりも1〜3割程度高く設定されることが一般的です。これは、不動産会社の手数料や諸費用を考慮しているためです。

また、買戻し可能期間内に資金が用意できない場合のリスクについても理解しておく必要があります。期間内に買戻しができない場合、強制退去となる可能性もあるため、慎重に検討する必要があります。

相場より安い買取価格のリスクと対策

リースバック契約では、通常の不動産売買よりも買取価格が安くなる傾向があります。これは、不動産会社が将来的なリスクや管理コストを考慮しているためです。しかし、あまりに相場よりも安い買取価格は様々なリスクを伴います。相場より極端に安い買取価格のリスク

- 資金調達額が予想より少なくなる

- 税務署から「低廉譲渡」と判断され、贈与税が課される可能性がある

- 将来の買戻しが困難になる

これらのリスクを回避するためには、複数の不動産会社から査定を受け、適正な価格帯を把握することが重要です。また、不動産鑑定士や税理士などの専門家に相談し、適正価格や税務上の問題がないかを確認することも有効な対策となります。

さらに、買取価格が安い分、家賃を低く抑えてもらうなど、総合的な条件交渉を行うことも検討しましょう。リースバック契約は長期にわたる取引となるため、短期的な視点だけでなく、長期的なメリット・デメリットを慎重に検討することが大切です。

トラブル事例から学ぶ契約時のチェックリスト

リースバック契約に関するトラブル事例は数多く報告されています。これらの事例から学び、契約時に確認すべきポイントをチェックリストにまとめました。

リースバック契約時のチェックリスト

- 買取価格は適正か(複数社の査定を比較)

- 家賃設定は妥当か(周辺相場との比較)

- 契約期間と更新条件は明確か

- 買戻し条項の有無と具体的内容

- 家賃の将来的な変動可能性

- 物件の修繕・メンテナンス責任の所在

- 契約解除条件の確認

- 不動産会社の財務状況や実績

これらのポイントを一つ一つ確認することで、多くのトラブルを未然に防ぐことができます。特に重要なのは、口頭での約束ではなく、すべての重要事項を契約書に明記することです。

また、契約書の内容が複雑で理解しづらい場合は、弁護士や不動産の専門家に相談することをおすすめします。専門家のアドバイスを受けることで、見落としがちな細かい条件や、将来的なリスクについても把握することができます。

リースバック契約は、資金調達と住み続けるという両立を可能にする魅力的な選択肢です。しかし、その特殊性ゆえに注意すべきポイントも多くあります。十分な情報収集と慎重な検討を行い、自身の状況に最適な契約を結ぶことが重要です。

リースバック後の生活と将来の選択肢

リースバックを利用すると、これまでの所有者から賃借人へと立場が変わります。新たな生活環境や将来の選択肢について理解を深めることが重要です。

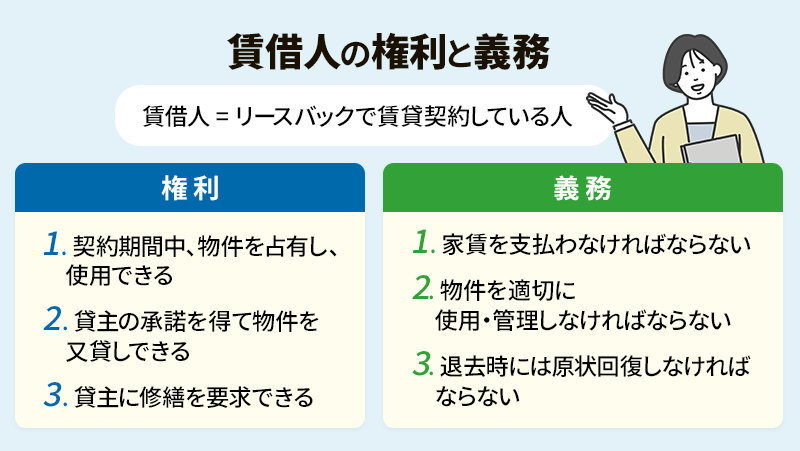

賃借人としての権利と義務の理解

リースバック後は、これまでの所有者から賃借人へと立場が変わります。賃貸借契約に基づく権利と義務を正しく理解することが、トラブル防止の第一歩となります。

賃借人としての権利

まず、賃借人の主な権利には以下のようなものがあります。

- 契約期間中、物件を占有し使用する権利

- 賃貸人の承諾を得て物件を転貸する権利

- 賃貸人に修繕を要求する権利

賃借人としての義務

賃借人には以下のような義務が発生します。

- 家賃の支払い

- 物件の適切な使用・管理

- 原状回復義務

これらの権利と義務を踏まえ、リースバック契約時には特に以下の点に注意が必要です。

賃借人としての注意

- 家賃の設定方法と将来の変動可能性

- 修繕費の負担区分

- 契約更新の条件や買戻しの可能性

不動産会社との交渉時には、これらの点について明確な取り決めを行い、書面化することが重要です。また、リースバック特有の条件についても十分な説明を求めましょう。

長期居住を希望する場合の交渉術

リースバックを利用しつつ長期間の居住を希望する場合、不動産会社との適切な交渉が欠かせません。契約条件の細部にまで注意を払い、将来のリスクを最小限に抑えることが重要です。

長期居住を実現するための主な交渉ポイントは以下の通りです。

契約期間の設定

- 定期借家契約ではなく普通借家契約を選択

- 長期の契約期間を設定(例:10年以上)

家賃の安定性

- 家賃改定の条件を明確化(例:3年ごとに物価上昇率を考慮)

- 急激な家賃上昇を防ぐ上限設定

修繕・リフォームの取り決め

- 大規模修繕の実施時期と費用負担の明確化

- 居住者主導のリフォーム許可条件

これらの交渉を進める際は、不動産会社の提案を鵜呑みにせず、専門家のアドバイスを受けながら進めることが賢明です。また、複数の不動産会社から提案を受け、比較検討することで有利な条件を引き出せる可能性が高まります。

将来の買戻しに向けた資金計画の立て方

リースバック後の買戻しを視野に入れている場合、計画的な資金準備が不可欠です。買戻し時期や必要資金を明確にし、着実に貯蓄を進めることが重要になります。

買戻しに向けた資金計画の立て方について、以下のステップを参考にしてください。

買戻し時期の決定

- リースバック契約の期間を考慮

- 自身の経済状況や年齢を踏まえた適切な時期設定

必要資金の試算

- 売却時の価格に加え、諸経費や価値上昇分を考慮

- 一般的に売却時の1.1〜1.3倍程度を目安に

月々の貯蓄額の設定

- 必要資金÷残り月数で概算

- インフレ率も考慮した余裕のある設定

効果的な資産運用

- リスクを考慮しつつ、適切な運用方法を選択

- 定期的な見直しと調整

資金計画を立てる際は、ファイナンシャルプランナーや税理士などの専門家にも相談し、より確実な計画を立てることをおすすめします。また、不動産会社との契約時に買戻し条件を明確にし、将来の買戻し価格の上限などを取り決めておくことも重要です。

リースバック終了後の住まいの選択肢

リースバック契約が終了する際には、新たな住まいの選択を迫られることがあります。自身の経済状況や健康状態、家族環境などを考慮し、最適な選択肢を検討することが大切です。

リースバック終了後の主な選択肢とその特徴は以下の通りです。

| 選択肢 | メリット | デメリット |

|---|---|---|

| 買戻し | ・元の家に住み続けられる ・資産として所有できる |

・まとまった資金が必要 ・固定資産税などの負担再開 |

| 賃貸契約の継続 | ・引っ越しの手間が不要 ・大きな初期費用不要 |

・家賃上昇のリスク ・契約更新の不確実性 |

| 他の賃貸物件へ移動 | ・住環境の選択肢が広がる ・家賃交渉の余地あり |

・引っ越しの手間と費用 ・新環境への適応が必要 |

| シニア向け住宅への入居 | ・介護サービスが充実 ・同世代との交流機会 |

・費用が高額になる可能性 ・自由度の制限 |

これらの選択肢を検討する際は、家族や信頼できる専門家と相談しながら、自身のライフプランに最適な選択を行うことが重要です。また、リースバック契約時から終了後の選択肢を視野に入れ、計画的に準備を進めることをおすすめします。

まとめ

リースバックを利用する際は、不動産会社の選び方が成功の鍵となります。査定額の算出方法、得意地域、家賃設定、居住可能期間、諸費用、買い戻し条件、企業の実績や資金力など、7つの重要なポイントを比較検討しましょう。地域密着型と大手企業それぞれのメリットを理解し、自身のニーズに合った選択をすることが大切です。また、複数社から査定を受け、専門家のアドバイスも得ながら慎重に判断することをおすすめします。適切な不動産会社を選ぶことで、リースバックのメリットを最大限に活かし、将来の生活設計に役立てることができるでしょう。